Снижение рынка облигаций и акций по итогам августа связано с глобальным оттоком капитала в инструменты денежного рынка.

Отрицательная доходность национальных фондов многих стран, в том числе и развитых, сегодня глобальный тренд, передает ranking.kz. Все крупные мировые индексы демонстрируют высокую волатильность и постепенно падают. Так, к примеру, индекс Британской фондовой биржи FTSE 100 с начала года по 20 сентября снизился на 4,2%, американский фондовый индекс US 500 Cash — на 19,3%, промышленный индекс Dow Jones Industrial Average — на 16,1%, Фондовый индекс Германии DAX — сразу на 20,9%.

Отмечается, что данные индексы включают в себя акции сотни крупнейших компаний мира, осуществляющих деятельность в самых разных отраслях экономики. В частности, за первое полугодие текущего года убыток Норвежского суверенного фонда составил $174 млрд, а убыток Швейцарского национального банка — $100 млрд. В целом активы фонда Норвегии с начала года снизились на 5,5%. Средства фонда вложены в иностранные акции, облигации, недвижимость и проекты, связанные с возобновляемыми источниками энергии.

Глава фонда Николай Танген, выступая на заседании парламента Норвегии, отметил, что они сталкиваются с самыми серьёзными изменениями за последние три десятилетия, и предупредил, что это чревато потерей до 40% активов.

При этом, если рассматривать долгосрочную историческую динамику, именно Норвежский фонд является одним из самых успешных в мире. Успех сопряжен с высокими рисками, так как законы рынка диктуют правила: чем выше риск, тем выше доходность. Фонд Норвегии терпел самые большие убытки в периоды коррекции на фондовых рынках. Но, поскольку население развитых стран, в том числе и Норвегии, является финансово грамотным, большинство граждан сами инвестируют на фондовых рынках и понимают, по каким правилам они работают. В этих странах ожидаемо достаточно высокая толерантность к риску. Это позволяет управляющим национальным фондом переживать сложные времена, не испытывая существенного общественного давления.

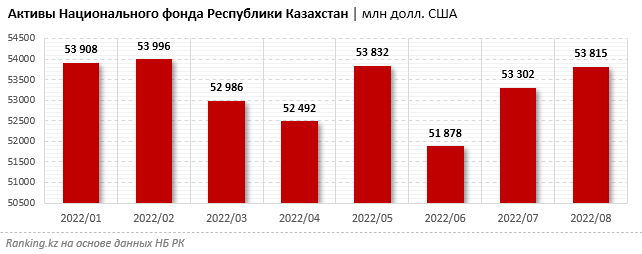

Инвестиционный доход Национального фонда РК, как и у многих других государств, по итогам августа 2022 года сложился негативным. Активы Нацфонда увеличились за месяц на 1%, но с начала года наблюдается уменьшение на 2,7%.

Такие показатели были ожидаемы. Снижение рынка облигаций и акций по итогам августа связано с глобальным оттоком капитала в инструменты денежного рынка. Это происходило на фоне продолжающегося ужесточения денежно-кредитной политики ведущими мировыми центробанками.

Таким образом, ввиду волатильности на мировых финансовых рынках в отдельные периоды в условиях реализации экономических или геополитических рисков и, как следствие, снижения котировок финансовых инструментов доходность может быть отрицательной либо ниже ожидаемых положительных значений.

При этом долгосрочная доходность Национального фонда за время работы в годовом выражении составляет 3,05%.

В свою очередь, стратегия управления Национальным фондом Казахстана — долгосрочная. Так, на конец 2021 года доходность валютных активов Нацфонда (в долларах США) в годовом выражении за последние пять лет составила 4,76%, за последние десять лет — 2,74%, с начала создания — 3,72%. Вместе с тем доходность по итогам 2021 года составила 4,21%.

Согласно постановлению правительства РК, размещение активов Национального фонда осуществляется в финансовые инструменты, включённые в перечень разрешенных и обращающиеся на зарубежных финансовых рынках.

Структуру Национального фонда составляют стабилизационный и сберегательный портфели. Активы стабилизационного портфеля Нацфонда в основном инвестированы в краткосрочные высоконадежные государственные ценные бумаги развитых стран с фиксированным доходом. Тем временем сберегательный портфель Нацфонда более диверсифицирован по классам активов, рынкам и валютам. Он состоит из государственных ценных бумаг развитых и развивающихся стран, корпоративных облигаций инвестиционного уровня, акций компаний из развитых стран и портфеля золота.

Активы сберегательного портфеля инвестируются в соответствии со сбалансированной стратегической аллокацией со следующими целевыми долями:

- акции (30%)

- портфель золота и альтернативные инструменты (до 5% каждый)

- корпоративные облигации инвестиционного уровня (10%)

- государственные облигации развивающихся стран (21%)

- государственные облигации развитых стран (29%)

Переход к новому целевому стратегическому распределению активов сберегательного портфеля планируется завершить до конца 2022 года.